経理業務に関する記事一覧を見る

「減価償却」とは、企業や個人事業主が納税・確定申告のために行う重要な会計処理の一つです。減価償却についてしっかりと理解し、適切な会計処理を行うことで効果的に節税できる可能性があります。

しかし、減価償却の具体的なルールが分からず、どのように処理すべきか、悩んでいる方も多いでしょう。

そこで当記事では、減価償却についての基礎知識から具体的な計算方法、節税対策に役立つ特例まで分かりやすく解説します。

1.減価償却とは?

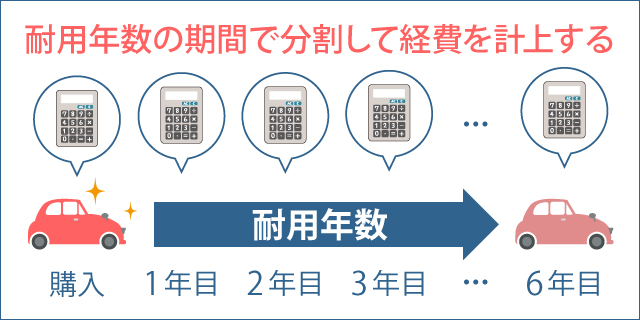

「減価償却」とは、経年劣化で価値が下がる資産を購入した際に、取得年度に全額を経費として計上せず、耐用年数の期間で分割して経費計上する会計処理のことです。「耐用年数」は資産の利用価値がなくなるまで使用できる期間のことで、対象品目ごとに「法定耐用年数」として旧大蔵省令で定められた基準があります。

1-1.減価償却の対象

減価償却の対象となる資産は「固定資産」と呼ばれます。固定資産とは、会社が継続的に使用する目的で所有する資産のことです。

減価償却の対象となる固定資産には「有形固定資産」と「無形固定資産」の2つに分けられます。

有形固定資産とは、建物や自動車、機械設備など物質的な形がある資産のことです。

一方、無形固定資産とは、物質的な形を持たない資産で、商標権やソフトウェア、営業権(のれん)などが該当します。

注意点としては、土地などの不動産や美術品・骨董品も有形固定資産ですが、経年劣化によって価値が下落しないため、減価償却の対象外です。

2.減価償却費の計算に必要な項目

自動車や建物など減価償却できる資産を取得した際には、減価償却の会計処理を行います。そして、減価償却の計算は、会計基準や法人税法、所得税法など一定のルールに基づいて行わなければなりません。

一般的に減価償却の計算には、以下の4項目を踏まえて行う必要があります。

以下では、それぞれの項目について、詳しい内容を解説します。

2-1.取得価額

「取得価額」とは、減価償却を行う固定資産を取得した際に支払った全取得費用のことを指します。具体的には「固定資産の本体費用」と事業に利用できる状態に達するまでに必要な「不随費用」の合計額です。

例えば、設備投資として外国から製造機器を購入したケースでは、本体価格以外に不随費用として以下の費用も取得価額に合算します。

- ●輸入の際の関税

- ●輸送費や荷役費

- ●工場への設置工事費

- ●試運転にかかる費用

そのため、必ずしも「取得価額」=「本体の購入金額」ではないことに注意が必要です。

2-2.耐用年数

「耐用年数」とは、所有している固定資産の利用価値がなくなるまでにかかる期間のことです。

現実には、どの程度の期間で所有している固定資産の利用価値がなくなるのかは、一律には予測できません。同じパソコンであったとしても、使い方や使用時間によって、寿命は異なります。そのため、会計基準としては企業ごとに独自で耐用年数を設定することが可能です。

しかし、税法上は納税の公平性を期すために「法定耐用年数」が設けられています。減価償却費は税法上費用として計上できますが、法定耐用年数から算出される金額以上は損金として算入されません。そのため一般的には、独自の耐用年数を設定することなく、法定耐用年数に従って減価償却が行われます。

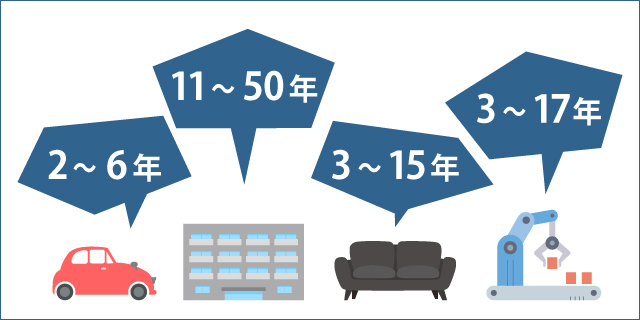

旧大蔵省令「減価償却資産の耐用年数等に関する省令」に定められている法定耐用年数の例は、次の通りです。

- ●車両:2~6年

- ●建物:11~50年

- ●家具・家庭用品:3~15年

- ●機械・装置:3~17年

(出典:

国税庁「耐用年数表」)

資産種目ごとの法定耐用年数は、国税庁のホームページから確認できます。

2-3.残存価額

「残存価額」とは、耐用年数が過ぎた固定資産に残った価値のことです。通常、固定資産は耐用年数が過ぎたとしても、価値が完全にゼロとなるわけではありません。

例えば、店舗やオフィスなどの建物は、耐用年数を経過した後も一定の価値を持っていると考えられます。つまり、耐用年数を過ぎても残っている価値を資産価値として反映させる項目が残存価額です。

日本の税制では、2006年まで残存価額は取得価額の10%と設定されていました。しかし、2007年の税制改正以降は、残存価額を0円(帳簿上は備忘価額1円を残す)にまで減価償却できるように変更されています。

2-4.償却方法

減価償却を行う際には、資産の種類ごとに償却方法を選ばなければなりません。

| 主な固定資産 |

基本 |

選択可能 |

| 建物 |

定額法 |

- |

| 建物付属設備 |

定額法 |

- |

| 構築物 |

定額法 |

- |

| 機械装置 |

定率法 |

定額法 |

| 車両運搬具 |

定率法 |

定額法 |

| 器具備品 |

定率法 |

定額法 |

| ソフトウェア |

定額法 |

- |

固定資産の償却方法には、上記以外に生産高比例法と呼ばれる方法もありますが、ここでは実務で採用されることが多い「定額法」及び「定率法」の計算方法について、紹介します。

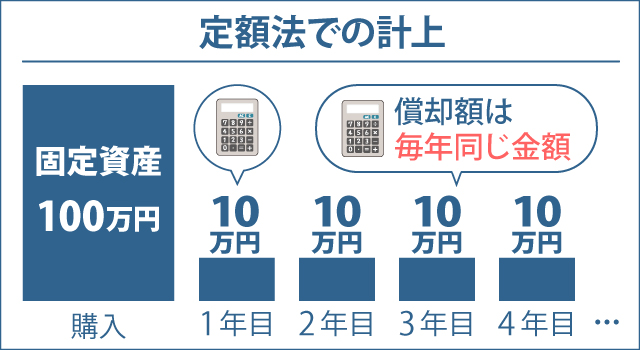

①定額法

定額法は耐用年数の期間を通じて、毎年同額を減価償却費として計上する方法です。定額法における毎年の減価償却費は、以下のように計算します。

毎年の減価償却費=取得価額÷耐用年数

【計算例】

当期首に購入した固定資産100万円(耐用年数10年)を定額法で減価償却する。

1年目から10年目まで:100万円÷10年=10万円

非常にシンプルで計算しやすい方法ですが、毎年同額の費用しか費用計上できないため、取得初年度の節税効果が低いというデメリットがあります。

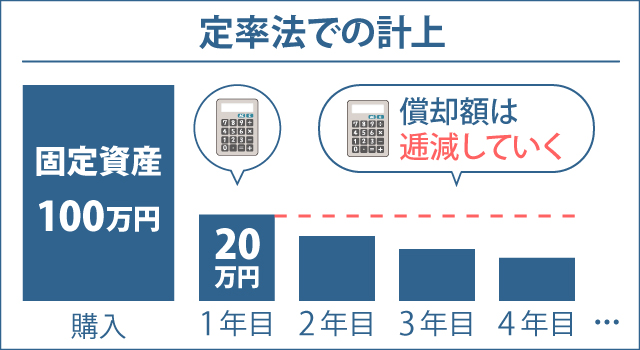

②定率法

定率法では、前期末の帳簿価額(未償却残高)に一定の償却率を乗じた額を減価償却費として計上します。定率法の特徴は、最初の年ほど減価償却費が大きく、時間の経過とともに償却費が逓減していくことです。そのため、定率法は最初の年に経費計上できる金額が大きく、購入直後に大きな節税効果が受けられます。

毎年の減価償却費=未償却残高×償却率

※ただし、償却保証額を下回った年からは、改定償却率による定額法を適用する

※また、最後の年には全額から備忘価額1円を引いた金額を償却する

【計算例】

当期首に購入した固定資産100万円(耐用年数10年)を定率法で減価償却する。

償却率:0.2

保証率:0.06552

改定償却率:0.25

| 1年目の償却額 |

100万円×0.2=20万円 |

| 2年目~6年目の償却額 |

(100万円ー前年分の減価償却累計額)×0.2 |

| 7年目の償却額 |

- ①定率法による償却額:(100万円ー6年目までの償却額合計)×0.2=5万2,429円

- ②償却保証額=取得価額×保証率:100万円×0.06552=6万5,520円

①<②であるため、改定償却率による定額法を適用する

改定償却率による償却額:(100万円ー6年目までの償却額合計)×0.25=6万5,536円

|

| 8年目~9年目の償却額 |

(100万円ー6年目までの償却額合計)×0.25=6万5,536円 |

| 10年目の償却額 |

6万5,536円ー1円=6万5,535円 |

定率法における償却率・保証率・改定償却率は、財務省の省令に定められています。

(参考:電子政府の窓口e-Gov「減価償却資産の耐用年数等に関する省令 別表第十」)

3.節税のために少額減価償却資産の特例を活用する

「少額減価償却資産」とは、通常の償却方法よりも簡易な処理で費用計上できる金額が「少額」の固定資産です。少額減価償却資産に該当することで、通常よりも簡単な処理で済むだけではなく、取得年度における経費額を増やせるため、節税効果も期待できます。具体的には、以下の3種類が少額減価償却資産です。

- ●少額の減価償却資産:取得価額が10万円未満or使用年数が1年未満

- ●一括償却資産:20万円未満

- ●中小企業者等の少額減価償却資産(特例措置):30万円未満

「取得価額が10万円未満」もしくは「使用年数が1年未満」の固定資産については、事業用に使用しはじめた事業年度で全額費用として計上できます。

取得価額20万円未満の固定資産については、3年で均等償却することが可能です。例えば、18万円で購入したパソコンの場合、パソコンの法定耐用年数は4年ですが、取得価額が20万円を下回るため、3年間で償却できます。

資本金額が1億円以下の中小企業の場合、30万円未満の固定資産については、事業用に使用しはじめた年に全額を費用として計上することが可能です。ただし、この制度はあくまで2006年4月1日から2020年3月31日までの特例措置となっています。また、適用を受けられる金額は、事業年度ごとに300万円以内であるため、注意しましょう。

まとめ

減価償却を適切に行うためには、少し複雑な計算・会計処理を行わなければなりません。しかし、経理担当者や経営者にとって減価償却は、健全な事業運営や経理業務に欠かせない会計・税務上の処理です。

また、減価償却の進め方を工夫したり、様々な特例措置を活用したりすることで、大きな節税効果を得ることができます。この記事で解説した減価償却の計算方法をしっかり理解し、適切に経理業務を進め、会社の経営に役立てましょう。

関連する記事